(Bloomberg) – Die Kommentare von Jerome Powell nächste Woche werden von Anlegern genau analysiert, um Hinweise darauf zu erhalten, wie lange die Fed bereit ist, mit einer Zinssenkung zu warten.

Die meisten lesen von Bloomberg

Als der Chef der US-Notenbank das letzte Mal sprach, stellte er fest, dass die politischen Entscheidungsträger die Kreditkosten wahrscheinlich länger als erwartet hoch halten würden, und verwies auf fehlende weitere Fortschritte bei der Senkung der Inflation und die anhaltende Stärke des Arbeitsmarktes.

Die jüngsten Preisdaten, die eine hartnäckige Kerninflation zeigten, sowie die Erwartung eines starken Beschäftigungsberichts am Freitag werden den Fed-Chef wahrscheinlich nicht zu einer Änderung seiner Meinung veranlassen.

Powell wird nach der Zinsentscheidung der Fed am Mittwoch mit Reportern sprechen, wenn allgemein davon ausgegangen wird, dass die Zentralbank die Kreditkosten auf dem höchsten Niveau seit mehr als zwei Jahrzehnten halten wird. Die Zinssenkungserwartungen wurden bis 2024 weiter nach hinten verschoben, und die Anleger setzen nun auf höchstens zwei Zinssenkungen bis zum Jahresende.

Die Woche endet mit dem monatlichen Stellenbericht, der einen neuen Blick auf die Lage des US-Arbeitsmarktes bietet. Ökonomen gehen davon aus, dass das Beschäftigungswachstum außerhalb der Landwirtschaft im April bei stabiler, niedriger Arbeitslosigkeit stark zurückgehen wird.

Was Bloomberg Economics sagt:

„Wir gehen davon aus, dass Powell eine restriktivere Kürzung vornehmen wird. Zumindest würde er wahrscheinlich signalisieren, dass der durchschnittliche FOMC-Teilnehmer dieses Jahr „weniger“ Kürzungen erwartet Es deutet sogar darauf hin, dass möglicherweise eine Zinserhöhung auf dem Tisch liegt, nicht jedoch der aktuelle Basiswert.

–Anna Wong, Stuart Ball, Elisa Wenger und Estelle Au, Ökonomen. Für die vollständige Analyse klicken Sie hier

Wir erhalten außerdem Updates zur genau beobachteten vierteljährlichen Beschäftigungskostenmessung sowie monatliche Zahlen zu offenen Stellen und im verarbeitenden Gewerbe.

Wenn man nach Norden blickt, könnten die BIP-Daten Kanadas vom Februar einen leichten Konjunkturschub zeigen, was der Bank of Canada Optionen bei der Überlegung gibt, wann sie zu einer lockereren Politik übergehen sollte.

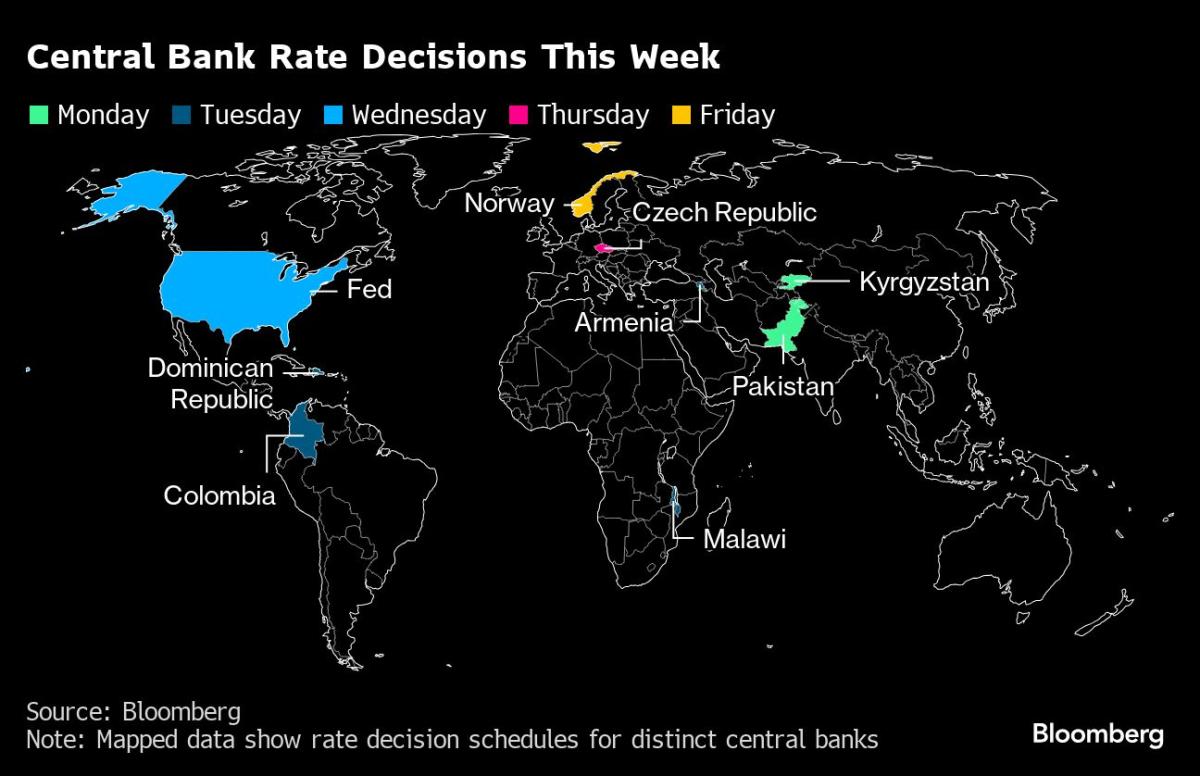

Andernorts könnten Daten aus der Eurozone zeigen, dass sich die Inflation nicht mehr verlangsamt hat und die Wirtschaft wieder zu wachsen beginnt, während chinesische Umfragen auf die Stärke der dortigen Expansion hinweisen. Die Zentralbanken von Norwegen bis Kolumbien werden die Zinssätze festlegen, während die in Paris ansässige Organisation für wirtschaftliche Zusammenarbeit und Entwicklung am Donnerstag neue globale Prognosen veröffentlichen wird.

Klicken Sie hier, um zu sehen, was letzte Woche passiert ist. Nachfolgend finden Sie eine Zusammenfassung dessen, was in der Weltwirtschaft passieren wird.

Asien

China unterstreicht mit der Veröffentlichung der offiziellen PMI-Daten am Dienstag die Aussichten für eine Fortsetzung des Wirtschaftswachstums im ersten Quartal. Aus dem Bericht geht hervor, ob die Produktionstätigkeit im April einen zweiten Monat lang zugenommen hat.

Aufgrund der geringeren Arbeitstage könnte es zu einer saisonalen Schwäche kommen, aber der allgemeine Trend deutet laut Bloomberg Economics wahrscheinlich auf eine anhaltende Erholung hin. Der Caixin-Index soll am selben Tag veröffentlicht werden und fünf Monate lang über der Schwelle von 50 liegen, die eine Expansion von einer Kontraktion trennt.

Der globale Handel wird im Mittelpunkt stehen, da Australien, Südkorea, Thailand, Sri Lanka und Vietnam im Laufe der Woche Handelszahlen veröffentlichen.

Japan erhält am Dienstag umfangreiche Daten, die voraussichtlich eine Erholung der Industrieproduktion im März zeigen werden. Außerdem wurden Einzelhandelsumsätze und die Arbeitslosenquote veröffentlicht.

Die südkoreanischen Verbraucherinflationsdaten vom Donnerstag dürften eine leichte Verlangsamung des Preiswachstums zeigen, aber über dem Ziel der Bank of Korea bleiben, was der Zentralbank einen zusätzlichen Anreiz gibt, etwaige politische Weichenstellungen aufzuschieben.

Unterdessen hat die thailändische Premierministerin Sritha Thavisin den Kapitalmarktveteranen Pichai Chunhavagira zum neuen Finanzminister des Landes ernannt. Dies könnte die Spannungen zwischen dem Premierminister und der Zentralbank über die Geldpolitik verringern.

Europa, Naher Osten, Afrika

In der Eurozone könnten Daten zeigen, dass die Inflationsverlangsamung im April zum ersten Mal in diesem Jahr gestoppt wurde. Die Verbraucherpreise dürften angesichts steigender Energiekosten im Einklang mit den Ergebnissen vom März um 2,4 % gegenüber dem Vorjahr steigen.

Eine grundlegende Maßnahme, die solche volatilen Elemente ausschließt, könnte den Beamten die Gewissheit geben, dass der Reisetrend weiterhin rückläufig ist, auch wenn die nationalen Zahlen möglicherweise gewisse Diskrepanzen aufweisen. Deutschland und Spanien, die ihre Daten voraussichtlich am Montag veröffentlichen, könnten eine schnellere Inflation verzeichnen.

Der Eurozonenbericht wird am Dienstag mit den neuesten BIP-Zahlen veröffentlicht. Ökonomen gehen davon aus, dass die Region nach der leichten Rezession Ende 2023 im ersten Quartal möglicherweise wieder ein Wachstum von mindestens 0,1 % verzeichnet hat.

Wie bei der Inflation könnten die Zahlen vom Dienstag gemischte Ergebnisse in der gesamten Region verschleiern. Um einen Eindruck davon zu bekommen, werden Anleger am Montag wahrscheinlich die Wachstumsdaten in Irland im Auge behalten, das in der Vergangenheit von Volatilität geprägt war.

Insgesamt stimmen die Berichte möglicherweise mit der Beobachtung der Präsidentin der Europäischen Zentralbank, Christine Lagarde, in diesem Monat überein, dass die Wirtschaft schwach ist und vor „Unebenheiten“ im Inflationspfad stehe.

Die Schweiz wird am Donnerstag Verbraucherpreisdaten veröffentlichen, die zeigen könnten, dass die Inflation deutlich unter dem 2-Prozent-Ziel der Zentralbank bleibt.

Am nächsten Tag werden Investoren in Türkiye die Fortschritte bei der Verlangsamung des Verbraucherpreiswachstums beobachten.

Die meisten Märkte gehen davon aus, dass sich die Inflationsrate in der Türkei trotz fast einem Jahr starker Zinserhöhungen weiterhin von 68,5 % im März auf etwa 75 % in den kommenden Monaten beschleunigt. Solange sich der Preisanstieg nicht verlangsamt, ist es unwahrscheinlich, dass Anleiheinvestoren in den Lira-Schuldenmarkt einsteigen, ein Hauptziel der türkischen Regierung.

In der gesamten Region werden drei wichtige Entscheidungen getroffen:

-

Am Dienstag könnten sich Beamte in Malawi dazu überreden lassen, den Leitzins erneut anzuheben, um die Inflation einzudämmen, die aufgrund von Ernteschäden aufgrund widriger Wetterbedingungen voraussichtlich hoch bleiben wird.

-

Die tschechische Zentralbank wird am Donnerstag ihre jüngste Entscheidung bekannt geben. Die politischen Entscheidungsträger werden voraussichtlich die Kreditkosten um 50 Basispunkte senken.

-

Am nächsten Tag könnte die Norges Bank ihren Einlagensatz beibehalten, nachdem sich die norwegische Wirtschaft besser als erwartet entwickelt hat, auch wenn die Inflation schneller als erwartet nachgelassen hat. Die Anleger werden auf Anzeichen dafür achten, ob die politischen Entscheidungsträger bei der Senkung der Kreditkosten im Herbst vorsichtiger werden.

Lateinamerika

Die schnellen Produktionsdaten Mexikos für das erste Quartal dürften zeigen, dass die Wirtschaft in den drei Monaten bis Dezember einen leichten Rückgang erlitten hat. Analysten sind sich einig, dass sich das Wachstum im Jahr 2023 ein drittes Jahr verlangsamen wird, von 3,2 % im Jahr 2023 auf etwa 2,4 %.

Brasilien wird eine Reihe von Berichten veröffentlichen, darunter eine umfassendere Messung der Inflation, eine Umfrage zu den Erwartungen der Zentralbank, der Leistungsbilanz, der Industrieproduktion und der nationalen Arbeitslosenquote.

Seit letztem Juni ist die Arbeitslosenquote in Lateinamerikas größter Volkswirtschaft unter 8 % gesunken, was viele brasilianische Beobachter als eine sich nicht beschleunigende Inflationsrate der Arbeitslosigkeit in der Wirtschaft betrachten.

Chile veröffentlicht eine Reihe von Indikatoren für März, darunter Einzelhandelsumsätze, Arbeitslosigkeit, Industrieproduktion, verarbeitendes Gewerbe, Kupferproduktion und BIP-Zahlen. Ein stärker als erwartetes Wachstum und eine höhere Inflation veranlassten die Zentralbank, Anfang des Monats das Tempo der geldpolitischen Lockerung zu verlangsamen.

In Peru könnte ein Inflationsbericht vom April in Lima, der riesigen Hauptstadt des Landes, zeigen, dass die Preise endlich in den Toleranzbereich von 1 % bis 3 % zurückgekehrt sind, obwohl sie immer noch über dem Ziel von 2 % liegen.

Es wird allgemein erwartet, dass die kolumbianische Zentralbank ihren Lockerungszyklus mit einer zweiten Senkung in Folge um einen halben Prozentpunkt ausweitet, wodurch der Leitzins bei einem stetigen Prozess der Inflationssenkung auf 11,75 % sinken würde. BanRep wird außerdem seinen vierteljährlichen Inflationsbericht veröffentlichen, Wachstums- und Inflationsprognosen aktualisieren und überarbeitete geldpolitische Prognosen bereitstellen.

– Mit Unterstützung von Ott Omelas, Robert Jameson, Laura Dillon Kane, Vince Juhl, Patrick Donahue, Brian Fowler, Monique Vanek und Paul Wallace.

(Aktualisierungen mit dem neuen thailändischen Finanzminister im Abschnitt Asien)

Die meisten lesen von Bloomberg Businessweek

©2024 Bloomberg L.P

„Amateur-Organisator. Möchtegern-Bier-Evangelist. Allgemeiner Web-Fan. Zertifizierter Internet-Ninja. Begeisterter Leser.“

More Stories

Die Freigabe wurde nach einer offensichtlich vorzeitigen Veröffentlichung eingestellt

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

Yelp verklagt Google wegen Kartellverstößen