Die magische Zahl lag 2018 bei rund 4,8 %. 2006 waren es etwa 6 %. Aber bei den heutigen Hauspreisen? Hier sind die Zeichen.

durch Wolf Richter Über Wolfstraße.

Der durchschnittliche wöchentliche Zinssatz für 30-jährige Festhypotheken mit entsprechenden Kreditsalden stieg laut Mortgage in der Woche bis zum 18. Februar auf 4,06 %, die zweite Woche in Folge über 4 % und den höchsten seit Juli 2019. Bankenverband heute. Der durchschnittliche Zinssatz für 30-jährige festverzinsliche Hypotheken, die von der FHA besichert wurden, stieg auf 4,09 %.

Wo ist also die magische Zahl, ab der dieser stark aufgeblähte Wohnungsmarkt den Druck hoher Hypothekenzinsen zu spüren beginnt?

Aber die Hypothekenzinsen sind immer noch lächerlich niedrig angesichts der CPI-Inflation, die auf 7,5 % gestiegen ist und jetzt ist still Angetrieben von der anhaltenden Zinssenkung durch die Federal Reserve und der quantitativen Lockerung – das macht es möglich Die rücksichtsloseste Fed aller Zeiten.

Die „magische Zahl“ im Jahr 2018.

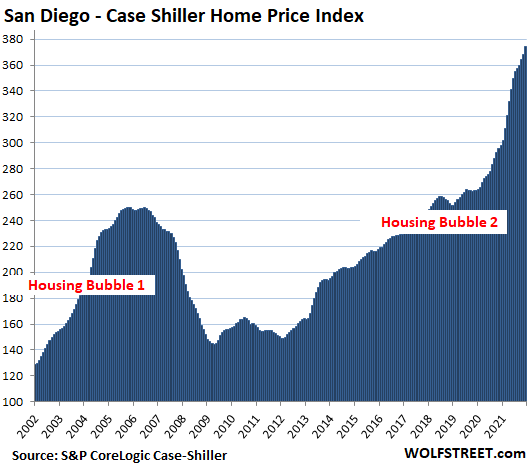

Im Herbst 2018, als die Hypothekenzinsen auf 5 % zusteuerten, begann der Immobilienmarkt zu kollabieren, und die Aktien gingen zurück. Die magische Zahl schien damals bei etwa 4,8 % zu liegen, und als die Hypothekenzinsen höher als im September stiegen, begann alles auseinanderzufallen.

Nachdem der S&P 500 bis zum 24. Dezember 2018 um etwa 20 % gefallen war und sich der Immobilienmarkt abschwächte, erlag Fed-Vorsitzender Powell Trumps täglichem Hammer und vollzog die jetzt berüchtigte Wendung.

Allerdings war damals Anfang 2019 Inflation weniger Das Ziel der Fed, gemessen am „Kern-PCE“-Yardstick, liegt bei 1,6 %, was Powell ein Feigenblatt gab.

Jetzt ist die Inflation die schlimmste seit 40 Jahren und steigt weiter an, und Überhöhte „grundlegende persönliche Konsumausgaben“ sind 2,5 mal Das Ziel der Federal Reserve. Es ist jetzt die Inflation, die Powell täglich schlägt – er hat sich selbst zum Narren gemacht und dieses Monster, das er entfesselt hat, „vorübergehend“ genannt, als alle bereits wussten, dass er auf eine höhere Ebene eskalieren würde.

Wo ist also diesmal die magische Zahl, ab der der Wohnungsmarkt den Druck zu spüren beginnt?

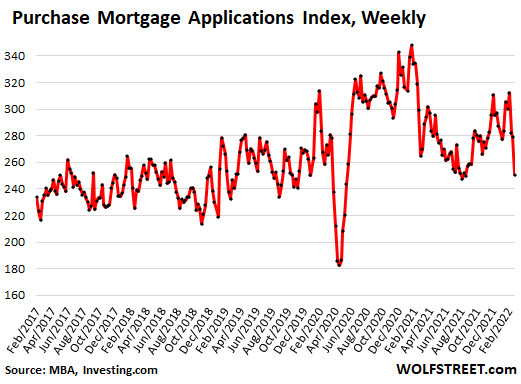

Die Hypothekenanträge für den Kauf eines Eigenheims gingen drei Wochen lang in Folge stark zurück, was mit dem Anstieg der Hypothekenzinsen zusammenfiel, und in der Woche bis zum 18. Februar erreichten sie im August 2021 und dann während der Schlussphase für kurze Zeit ihren niedrigsten Stand unten eingeben. Aus der Spanne im Jahr 2019. Der MBA Mortgage Applications Index ist gegenüber den Pandemie-Höchstständen im Januar 2021 um 28 % gefallen (Daten von Investing.com):

„Magische Zahl“ 2006.

Nicht in der Grafik dargestellt: Damals, auf dem Höhepunkt der Immobilienblase 1, im Januar 2005, erreichte der Buy-Mortgage Index des MBA 500 – das Doppelte des heutigen Niveaus – bevor er zusammenbrach.

Zu dieser Zeit befand sich die Fed mitten in einem Zinserhöhungszyklus und erhöhte den Leitzins von 1,0 % im Juni 2004 auf schließlich 5,25 % im Juli 2006, wodurch der durchschnittliche 30-jährige Zinssatz für festverzinsliche Hypotheken auf 6,4 % stieg. Zu dieser Zeit begann der Wohnungsmarkt sehr langsam zu kollabieren.

Der Nasdaq-Index begann im Sommer 2007 zu sinken, und nach und nach explodierte alles auf globale Weise, unterbrochen durch den Lehman-Crash im September 2008.

Hohe Hypothekenzinsen, wenn die Eigenheimpreise bereits hoch sind, sind eine große Herausforderung auf den Wohnungsmärkten. Und höhere Zinsen sind im Allgemeinen hart für Aktien.

Wo war die magische Zahl damals? Anscheinend lagen 6,4 % für eine 30-jährige Festhypothek zu Immobilienpreisen der Blase 1 über der magischen Zahl.

Hypothekenanträge gehen zurück.

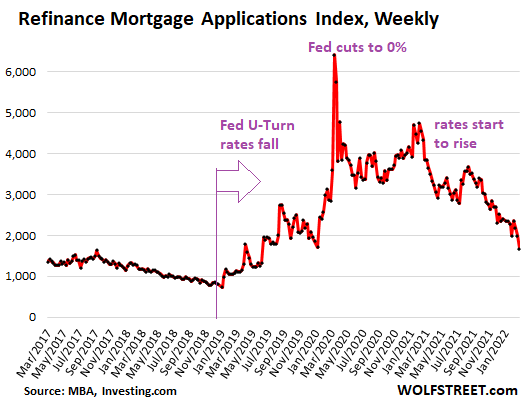

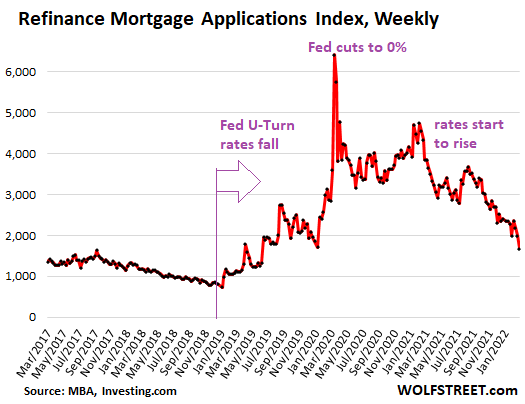

Steigende Hypothekenzinsen führen dazu, dass Familien die Refinanzierung ihrer Hypotheken in die Zange nehmen. Dies geschieht trotz der historischen Explosion der Immobilienpreise, die eine Menge Immobilienkapital mit sich bringt, das mit einer Referenz für die Bargeldziehung extrahiert werden kann.

Der MBA Mortgage Refinance Applications Index ist auf den niedrigsten Stand seit Juni 2019 gefallen und liegt 74 % unter den Höchstständen der Epidemie – die Hypothekenzinsen beginnen gerade zu steigen und sind immer noch lächerlich niedrig, wenn man bedenkt, dass die VPI-Inflation in die Höhe geschossen ist. Auf 7,5 % (Daten via Investing. de):

Die magische Zahl jetzt.

Erstkäufer von Eigenheimen, die mit hohen Hypothekenzinsen und steigenden Preisen konfrontiert sind, haben sich bereits von der Federal Reserve aus diesem lächerlich aufgeblähten Markt zurückgezogen, als Investoren und Barkäufer auf den Markt drängten.

Laut der National Association of Realtors sind die Erstkäufer im Januar auf nur 27 % der gesamten Hauskäufe gefallen, gegenüber 30 % im Dezember und gegenüber 34 % im gesamten Jahr 2021.

In Zukunft „werden sich einige Käufer mit mittlerem Einkommen, die sich bei niedrigen Zinssätzen kaum für eine Hypothek qualifizierten, jetzt keine Hypothek mehr leisten können“, sagte NAR.

Mit jedem Anstieg der Immobilienpreise und mit jedem Anstieg der Hypothekenzinsen werden mehr Schichten potenzieller Käufer vom Tisch gewischt. Zuerst bemerkte es niemand, aber dann begannen sich die Schichten zu häufen, und irgendwann begannen gewöhnliche Käufer – wie Erstkäufer – zu schwächeln. Das sehen wir jetzt.

Zunächst können Barkäufer und Anleger die Differenz ausgleichen. So geschah es während der „Housing Bubble 1“-Periode, die zum Teil von Investoren vorangetrieben wurde, die dann zum Kern der Hypothekenkrise wurden, als sie sich von vielen Immobilien auf einmal zurückzogen.

Laut NAR drängten Privatanleger oder Zweitwohnungskäufer auf den Markt und machten im Januar 22 % der Hauskäufe aus, gegenüber 17 % im Dezember und 15 % im Januar letzten Jahres.

Laut einem NAR-Bericht stiegen alle Barkäufe im Januar auf 27 % der Hauskäufe, gegenüber 23 % im Dezember und 19 % im Januar 2021.

Aber im Januar lagen die Hypothekenzinsen immer noch im Bereich von 3,5 % bis 3,7 % und damit deutlich unter der 4 %-Marke. Tatsächlich beginnen sichtbare Schichten von Erstkäufern, einen Markt zu verlassen, der durch die rücksichtslose Geldpolitik der Fed künstlich aufgebläht wurde und nun mit steigenden, aber immer noch künstlich niedrigen Hypothekenzinsen konfrontiert ist.

Die magische Zahl für die durchschnittliche 30-jährige Festhypothek scheint also etwas nördlich von 4 % zu liegen, dem Niveau, bei dem Schichten potenzieller Käufer, wie Erstkäufer, vom Markt verschwinden. Dies geschieht bereits.

Vorerst, wie beim letzten Mal, machen begeisterte Anleger den Unterschied, aber wenn wir etwas aus der Katastrophe vor 15 Jahren lernen, wird dieser Enthusiasmus der Anleger auch in diesen lächerlich überhöhten Märkten nachlassen, wenn die Zinssätze angesichts steigender Immobilienpreise steigen ist der Fall bei Amerikas luxuriöseste Immobilienblasen:

Viel Spaß beim Lesen von WOLF STREET und möchtest es unterstützen? Verwenden Sie Werbeblocker – ich verstehe vollkommen, warum – aber möchten Sie die Seite unterstützen? Sie können spenden. Ich schätze es sehr. Klicken Sie auf einen Becher Bier und Eistee, um zu erfahren, wie es geht:

Möchten Sie per E-Mail benachrichtigt werden, wenn WOLF STREET einen neuen Artikel veröffentlicht? Hier registrieren.

„Amateur-Organisator. Möchtegern-Bier-Evangelist. Allgemeiner Web-Fan. Zertifizierter Internet-Ninja. Begeisterter Leser.“

More Stories

Die Freigabe wurde nach einer offensichtlich vorzeitigen Veröffentlichung eingestellt

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach

Yelp verklagt Google wegen Kartellverstößen